Yeni başlayanlar için yatırım fonları ile ilgili ufak tefek bilgiler, devam;

Yatırım Fonunuzu Tanıyın

Herhangi bir ürün almadan önce, o ürün hakkında anahtar bilgileri edinmek isteriz. Neden Yatırım fonu yatırımını yapmadan önce de ayrıntılı bilgi talep etmek istemeyelim ?

Yeni bir yatırımcı mutlaka "Yatırım Fonunuzu Tanıyın" sürecini yürütmeli ve verilen bilgilerden memnun kaldıktan sonra yatırım yapmalıdır.

Yatırım Fonunuzu Nasıl Bilirsiniz?

Öncelikle, temel olarak "Yatırım Fonunuzu Tanıyın" sürecinin bir parçası olarak nelere ihtiyaç var?

Bu süreç, aşağıdakiler gibi temel gerçekleri içermelidir:

* Ne yapmak için yola çıktı, hedefi nedir?

* Ne tür bir fon kategorisine giriyor?

* Yolculuğuna ne zaman başladı (veya doğdu)?

* Performansını hangi endeksle karşılaştırıyor?

* Fon yönetimine liderlik eden kişiler kimler?

* Ne tür bir yatırım tarzı var?

* Fonun büyüklüğü nedir?

Sonra şu gibi bilgiler olmalıdır ...

* Fon, en iyi ve en kötü dönemler dahil olmak üzere kendi kıyas ölçütlerine karşı ne durumda?

* Fon şu anda hangi holdinglere, sektörlere vb. Nereye yatırım yapıyor?

* Çeşitli varlıklara (hisse senetleri, borçlanma araçları, nakit) yatırılan para nerede?

* Fon şu anda ne tür piyasaya yatırım yapıyor (büyük, orta, küçük boyutlu şirketler)?

Son olarak, fon, emsal grubu içinde nerede duruyor?

Orada çok fazla benzer fon var. Diğer emsallere kıyasla, bir fonun nasıl ücretler aldığını, genel kategori ve karşılaştırma ölçütü olarak yerini bilmek istersiniz.

Evet, şuan işimiz daha kolaylaştı. Tüm bu gerçekleri ve bilgileri yukarıdaki maddelerde sıraya koyduk.

Şimdi, size bu bilgileri sağlayabilecek çevrimdışı ve çevrimiçi dahil olmak üzere birçok yararlı kaynak var. Bunların en bilineni Tefas(Türkiye Elektronik Fon Dağıtım Platformu) sitesi ve Kap(Kamu Aydınlatma Platformu) sitesi.

Bu konuda hızlandırılmış bir turla ilgileniyorsanız, okumaya devam edebilirsiniz.

1 - Tarayıcınızın ayrı bir sekmesinde, lütfen

https://www.kap.org.tr/tr/ adresine gidin. Bu sayfanın üst kısmında, bir arama kutusu göreceksiniz.

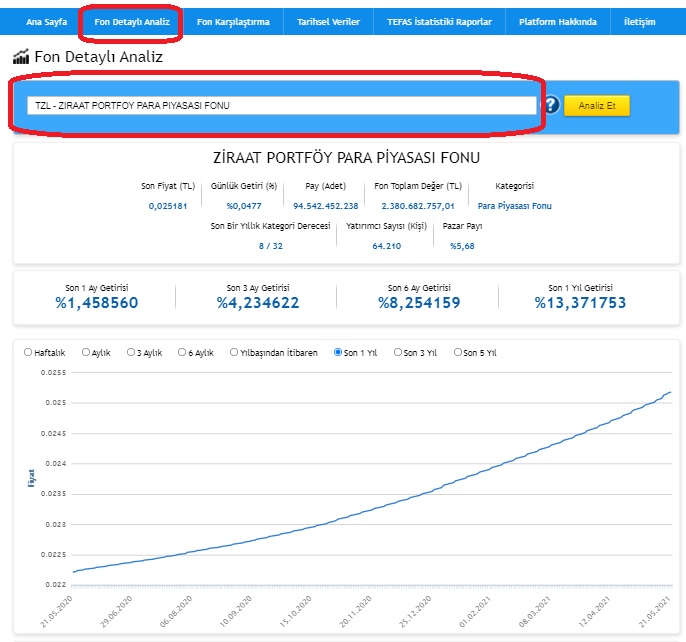

Örneğin bilmek istediğimiz fonun ismini veya 3 haneli kodunu yazalım. Örneğin bir para piyasası fonu olan, (TZL) Ziraat Portföy Para Piyasası fonunu arıyorum.

İsmi yazarak arama yapıyorum ve bana gösterilen çeşitli öneriler arasından fonu seçiyorum.

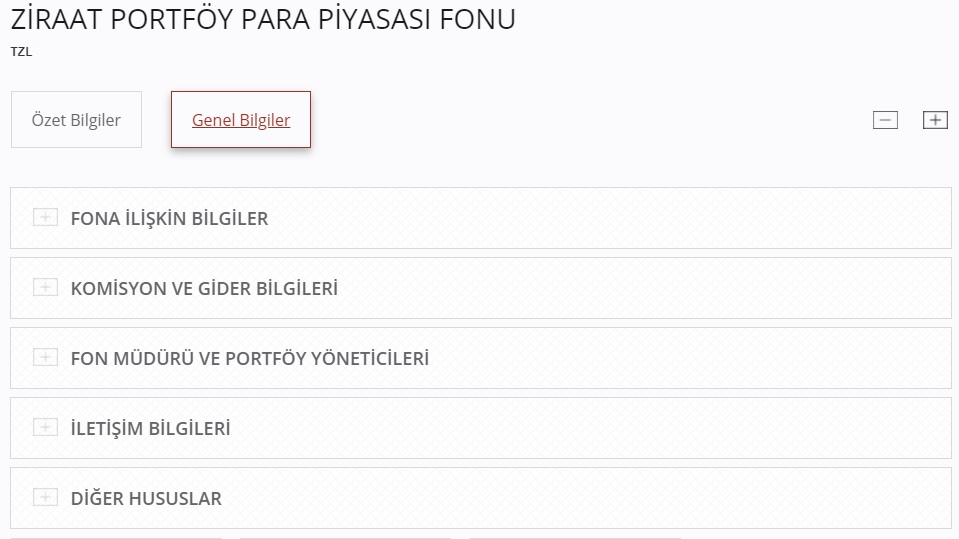

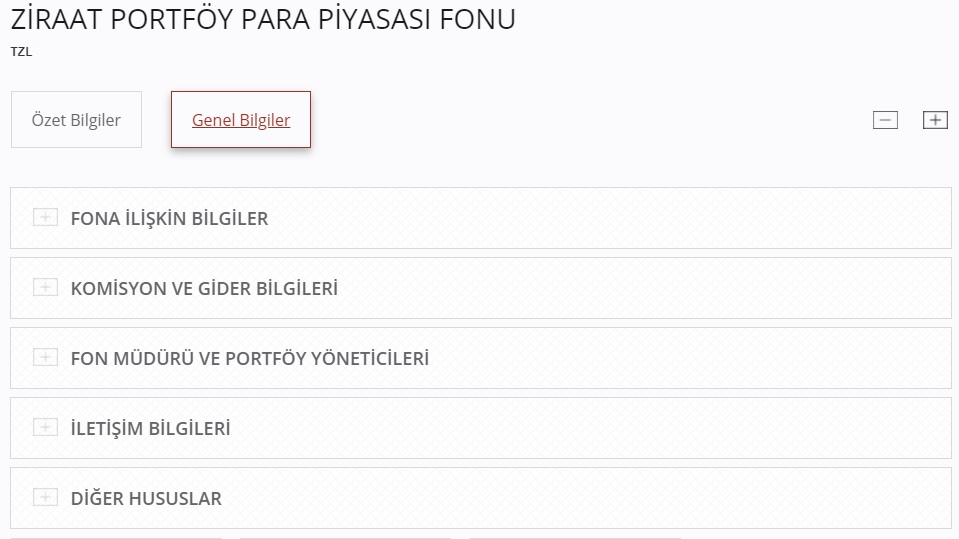

2 - Bu fonun ilgili sayfası şuan gözlerimin önünde "Genel Sekmeler" kısmına tıklayarak, Fona ilişkin Bilgileri( Fonun Kurucu Şirketi, Fonun Halka Arz tarihi, Alım-Satım bilgileri, Fonun Yatırım Stratejisi ve Risk Değeri, Fonun Karşılaştırma ölçütü), Fonun Komisyon ve Gider Bilgilerini, Fon Müdürü ve Portföy Yöneticilerini, Fonun İletişim bilgileri gibi yukarıda belirttiğimiz temel gerçekleri görebiliyoruz.

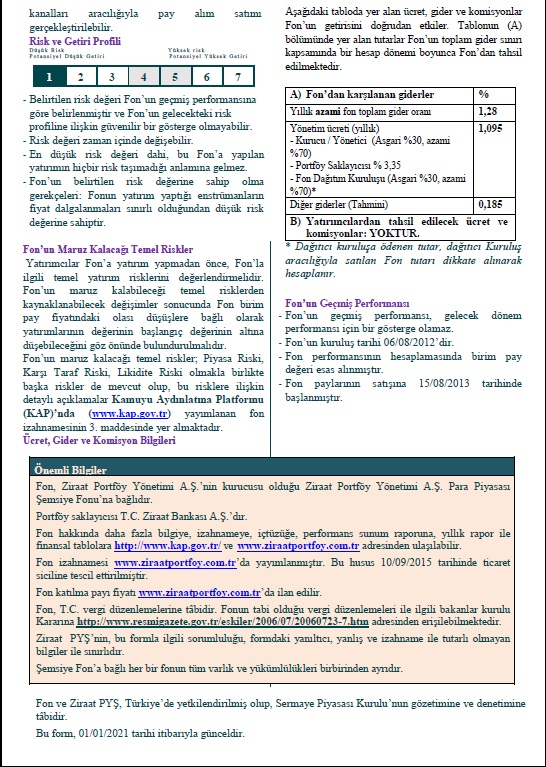

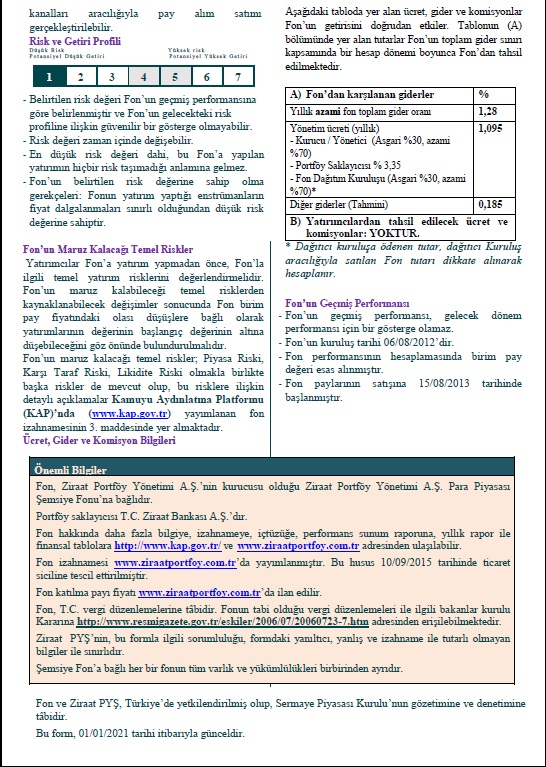

3 - Fon ile ilgili özet bir görünüm için de, aşağıdaki resimde sağ kısımdaki "Yatırımcı Bilgi Formu" na tıklıyoruz. ( Tıkladıktan sonra bağlantıyı tarayıcıdan açamıyorsanız için, bir PDF görüntüleyiciye- Adobe Acrobat vs.- ihtiyacınız olabilir)

4 - İlgili Fon için Yatırımcı Bilgi Formu aşağıdaki şekilde karşımıza çıkmaktadır.

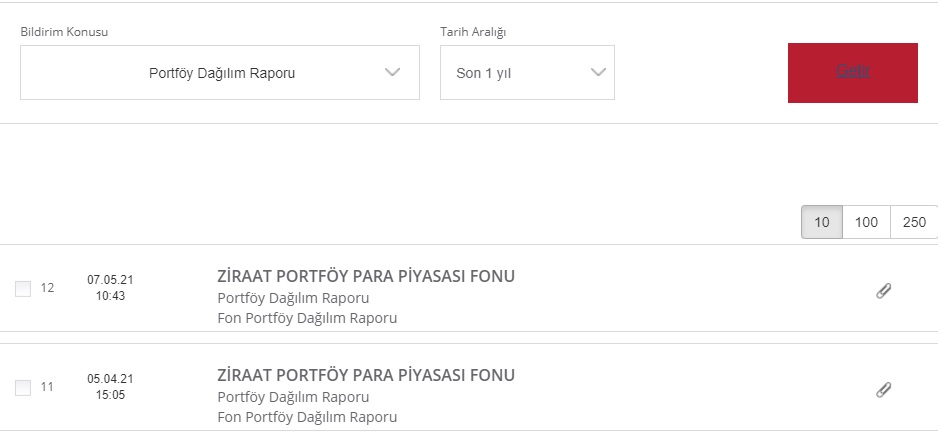

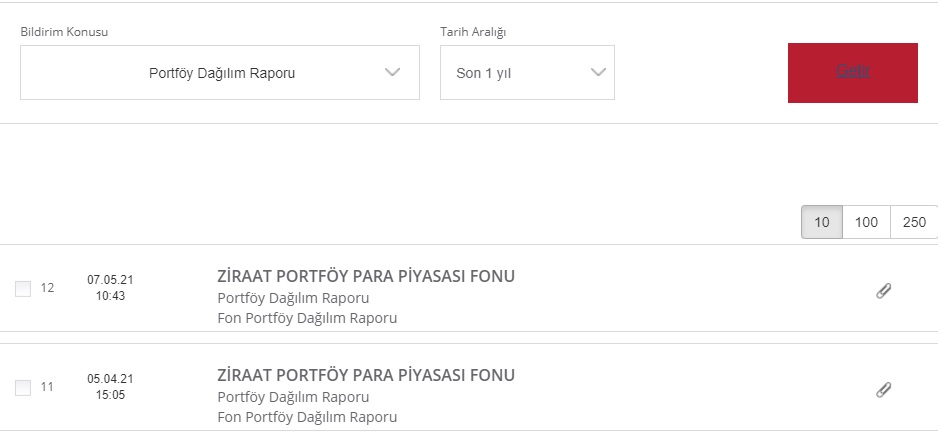

5-Bu bilgileri gördükten sonra, Peki fonumuzun portföy dağılımında neler yer alıyor. Fonun kaptaki özet bilgiler ekranında iken(Yukarıdaki 3 numaradaki görselde) sağ kısımdaki, bildirim sorgu'ya tıklıyoruz. Buradan Bildirim konusunu "Portföy Dağılım Raporu" olarak seçip Sağdaki "Getir" butonuna tıklıyoruz.

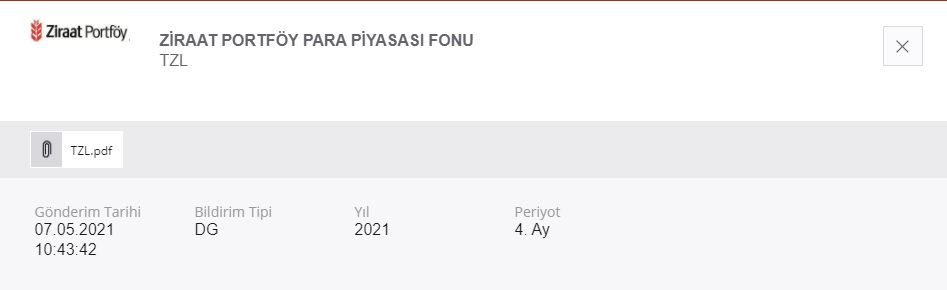

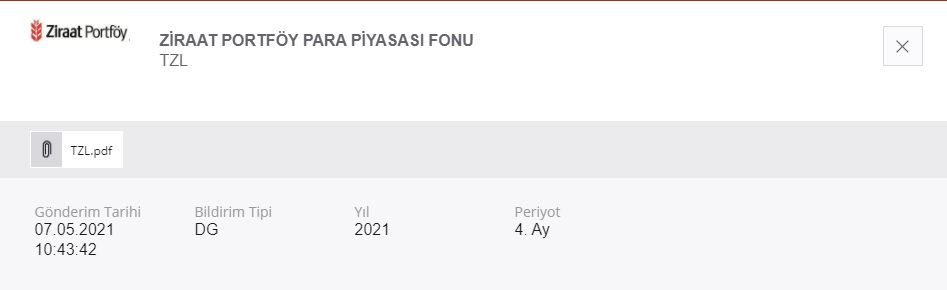

6-Daha sonra yukarıdaki karşımıza gelen ekran'dan portföy içeriğini görmek istediğimiz ay'a tıklıyoruz , aşağıda karşımıza gelen sayfada sol üst kısımdaki ".pdf" uzantılı ataç işaretli dosyayı açıyoruz.

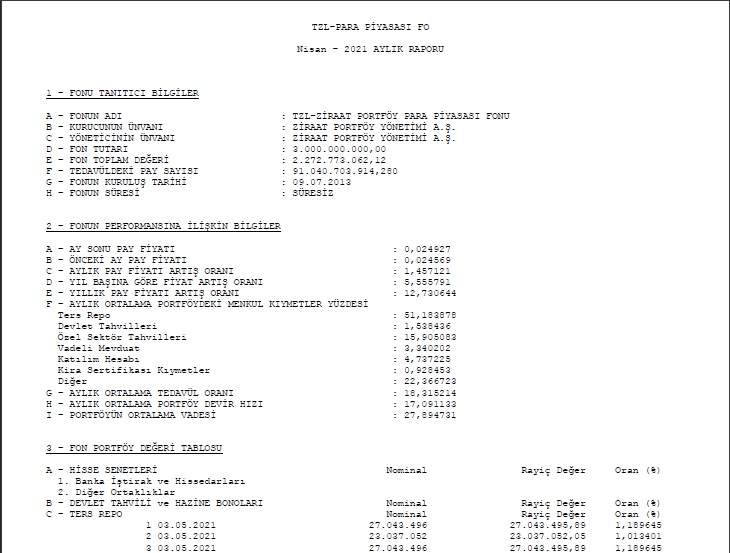

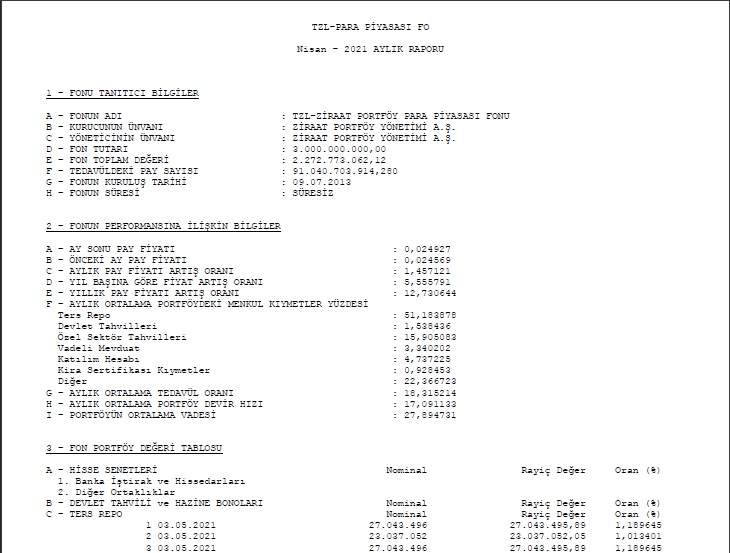

7-Aşağıda göründüğü şekli ile, Karşımıza gelen dosyada, ilgili ay'a ilişkin bilgileri(Fon büyüklüğü, aylık, yıllık fiyat artış oranları, Aylık ortalama portföydeki menkul kıymetler yüzdesi , ayrıntılı şekilde oranları vs) ayrıntısı ile görebiliyoruz.

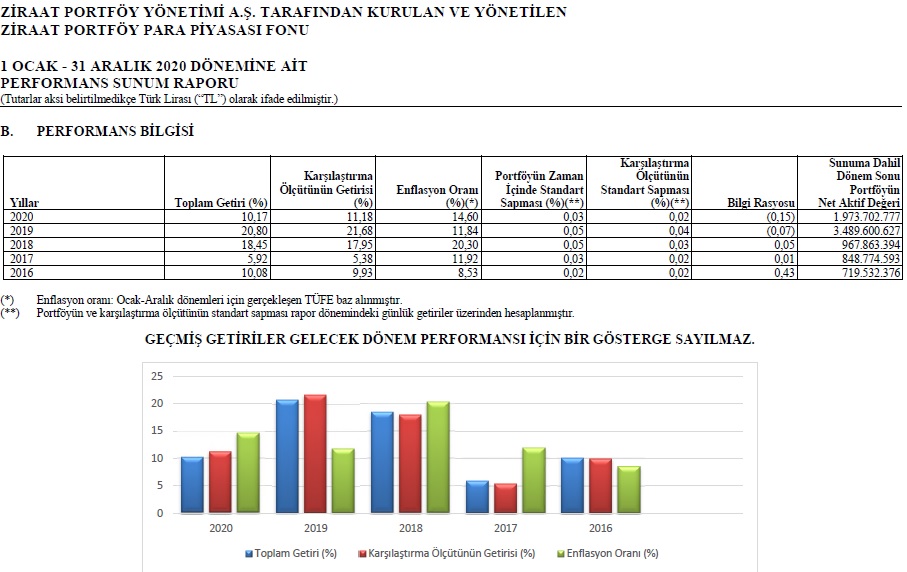

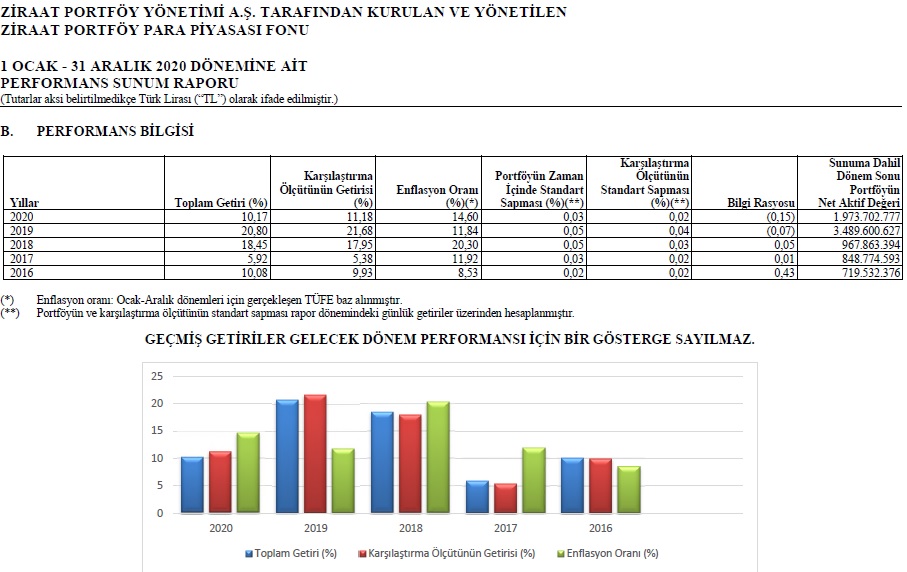

8 - Peki ilgili fon, karşılaştırma ölçütü karşısında geçmiş yıllar itibari ile nasıl bir performans sergilemiş, bunu görebilmek için kaptaki fonun özet bilgiler kısmındaki "Bildirim Sorgu" ekranından "performans sunum raporunu" bulmalıyız. (Yılda 2 defa yayınlanır) Bildirim sorgu ekranından nasıl arama yapacağımızı yukarıdaki 5-6 numaralardaki görsellerden görmüştük. Bulduğumuz performans sunum raporunun "Performans Bilgisi" kısmı aşağıdak gibi gözükmektedir.

Tekrar başa dönersek,

"Öncelikle, temel olarak "Yatırım Fonunuzu Tanıyın" sürecinin bir parçası olarak nelere ihtiyaç var?

Bu süreç, aşağıdakiler gibi temel gerçekleri içermelidir:

* Ne yapmak için yola çıktı, hedefi nedir?

* Ne tür bir fon kategorisine giriyor?

* Yolculuğuna ne zaman başladı (veya doğdu)?

* Performansını hangi endeksle karşılaştırıyor?

* Fon yönetimine liderlik eden kişiler kimler?

* Ne tür bir yatırım tarzı var?

* Fonun büyüklüğü nedir?

Sonra şu gibi bilgiler olmalıdır ...

* Fon, en iyi ve en kötü dönemler dahil olmak üzere kendi kıyas ölçütlerine karşı ne durumda?

* Fon şu anda hangi holdinglere, sektörlere vb. Nereye yatırım yapıyor?

* Çeşitli varlıklara (hisse senetleri, borçlanma araçları, nakit) yatırılan para nerede?

* Fon şu anda ne tür piyasaya yatırım yapıyor (büyük, orta, küçük boyutlu şirketler)?"

demiştik, ve bu bilgilere nasıl ulaşacağımızı yukarıda gördük.

Geldik

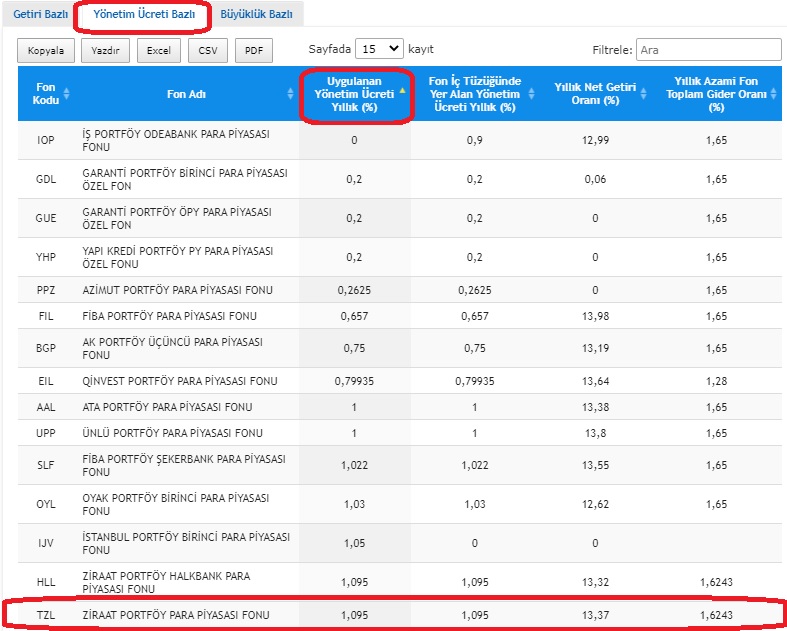

"Son olarak, fon, emsal grubu içinde nerede duruyor?", bu kıyaslamayı yapabilmek için Tarayıcınızın ayrı bir sekmesinde, lütfen

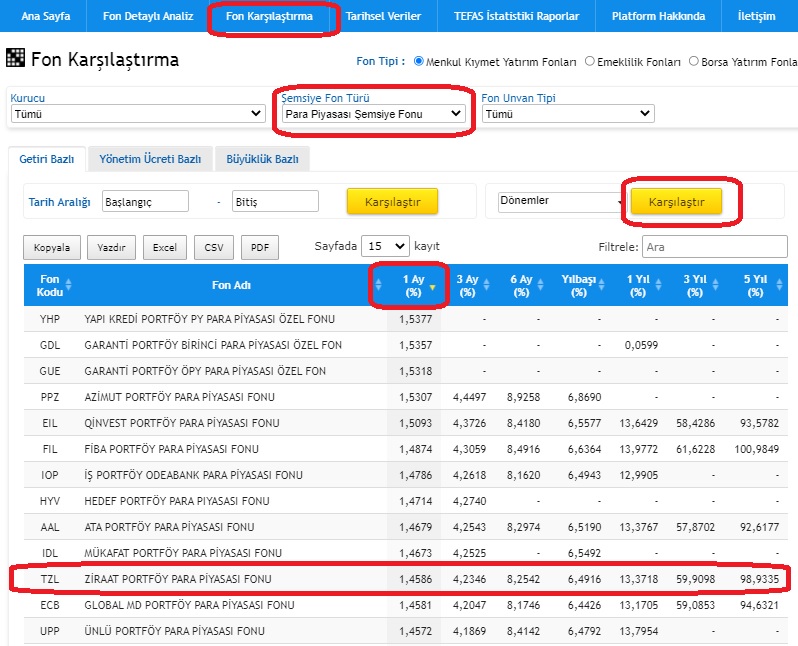

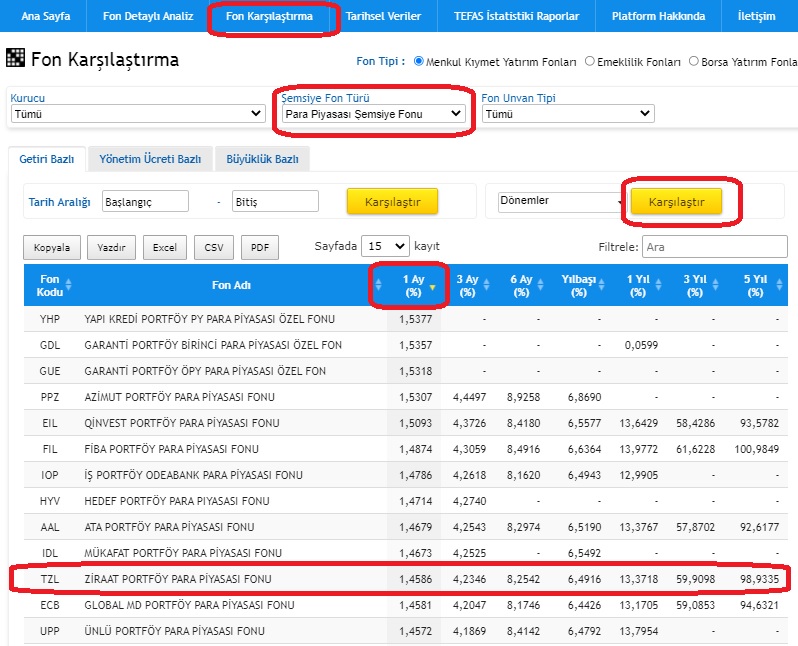

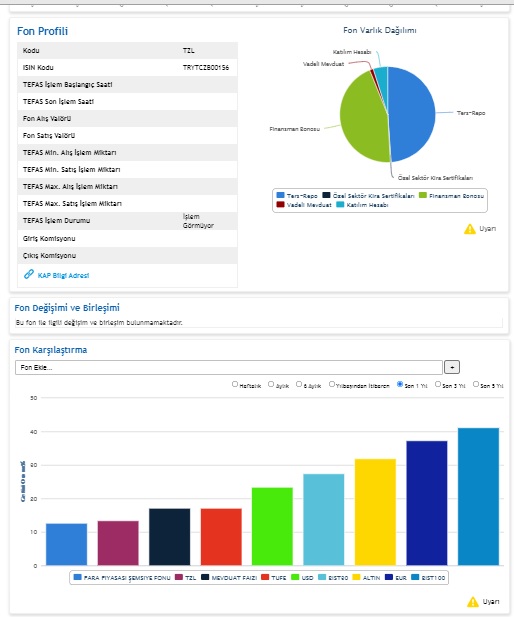

https://www.tefas.gov.tr/FonKarsilastirma.aspx adresine gidin. Bu sayfa aşağıdaki şekilde gözükmektedir. Buradan örnek fonumuz para piyasası fonu olduğu için şemsiye fon türü "Para Piyasası Şemsiye Fonu" seçiyoruz, ve karşılaştıra tıklıyoruz. Sonuçlar geldiğinde, ben örnek olması açısından 1 aylık kıyaslamaya tıkladım, siz hangi dönemi isterseniz onu seçebilirsiniz. Ardından fonumuzun sırasını görebilmekteyiz. "-" şekilde çıkan değerler, o periyotta fonun verisi bulunmaması sebebiyledir.

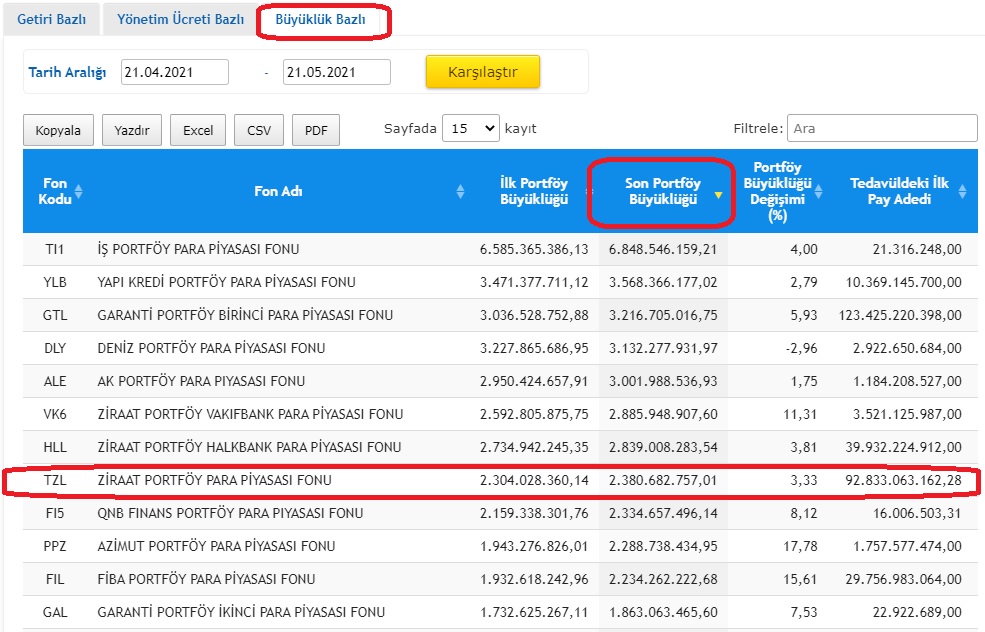

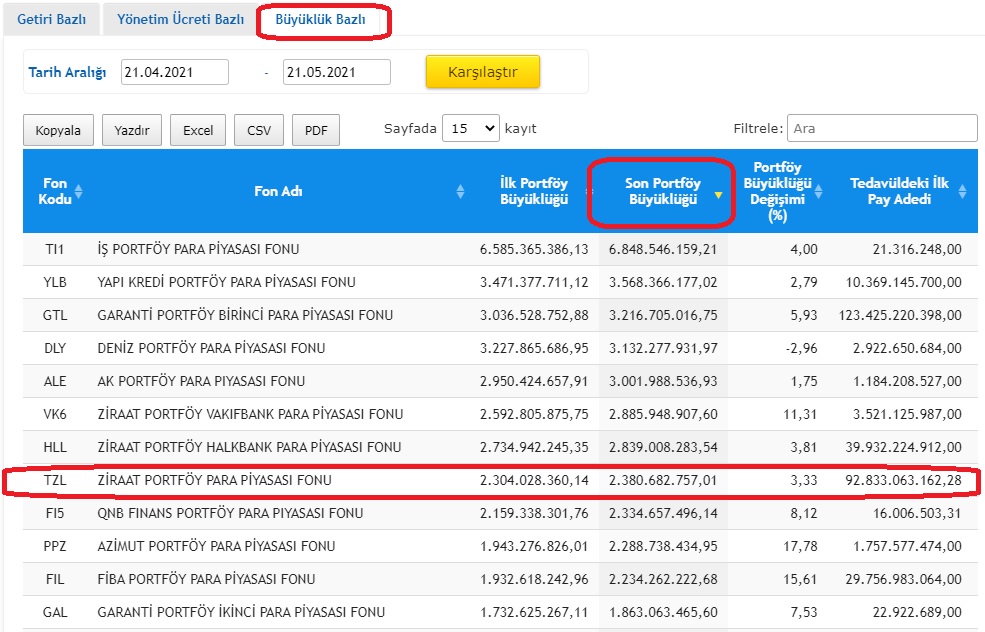

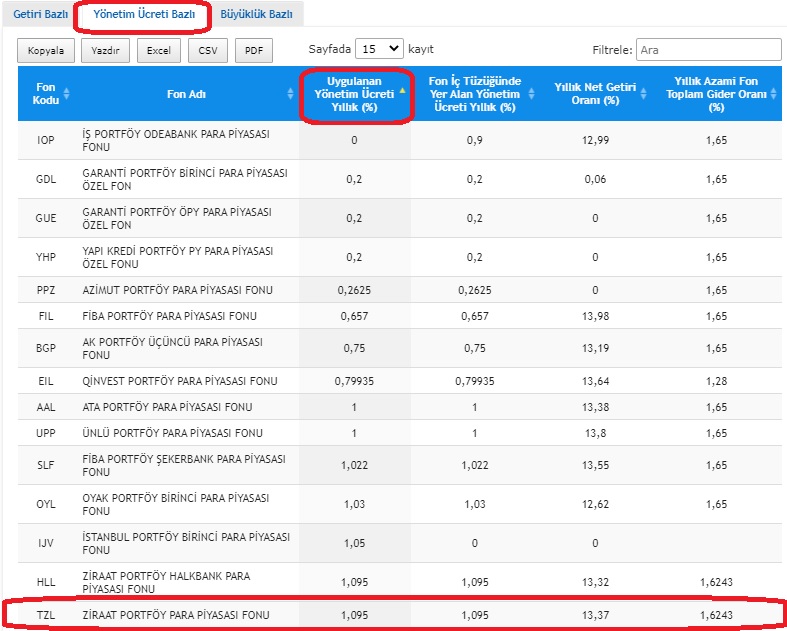

Fon büyüklükleri ve yönetim giderleri olarak kıyaslamak istersek aşağıdaki sekmelerden bunu gerçekleştirebiliyoruz.

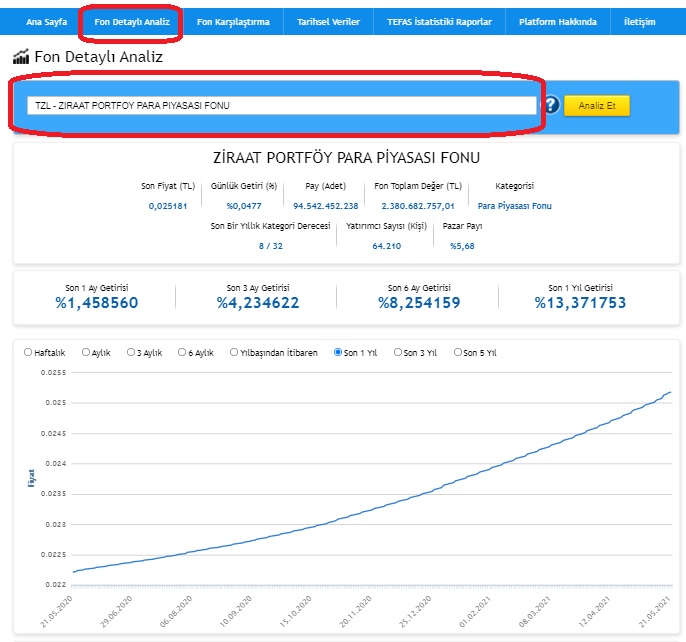

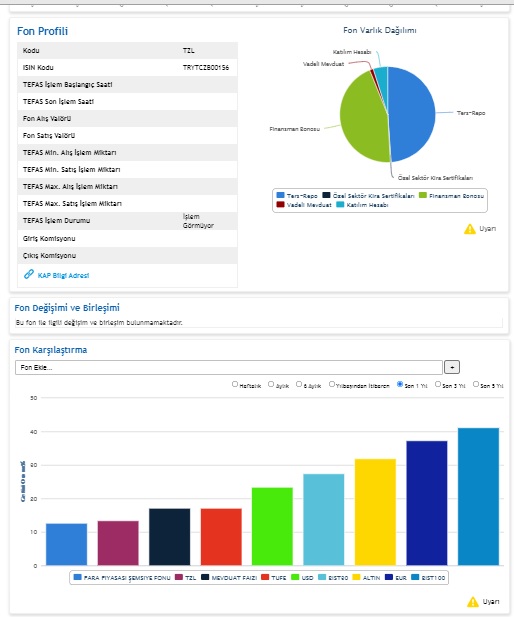

Yukarıdaki ekranda fon isimlerinin üzerine tıklayarak ulaşabileceğimiz gibi, aşağıdaki kırmızı kutucuklar içindeki seçenekler ile, bilgilerini görmek istediğimiz fonu arama yaparak verilerini analiz edebiliyoruz.

Bu, "Yatırım Fonunu Tanıyın" ve bunu nasıl yapabileceğinizin kısa bir turuydu.

İlk kez yatırımcıysanız, yatırım fonlarını ciddi bir incelemeye tabi tutmalısınız.

Yukarıdaki Fon isimleri örnek olarak verilmiş olup, yatırım tavsiyesi niteliğinde değildir.

Saygılar.

Alıntı yaparak yanıtla

Alıntı yaparak yanıtla

Yer İmleri